Как заполнить декларацию по косвенным налогам при импорте товаров из ЕАЭС

В № 37 «А-Б» был подробно рассмотрен порядок взимания НДС при экспорте и импорте товаров с территорий государств — членов ЕАЭС[1].

В этом номере расскажем, как заполнить налоговую декларацию по косвенным налогам при импорте товаров с территорий государств — членов ЕАЭС.

Форма налоговой декларации по косвенным налогам (налогу на добавленную стоимость и акцизам) при импорте товаров В Россию из стран ЕАЭС, формат ее представления в электронной форме и порядок заполнения утверждены Приказом ФНС России от 27.09.2017 № СА-7-3/765@.

При импорте товаров из стран ЕАЭС титульный лист и раздел 1 декларации по косвенным налогам должны заполнять налогоплательщики, если в отчетном месяце:

- импортированные товары были приняты на учет;

- наступил срок лизингового платежа по договору лизинга.

В разделе 1 указывают сумму НДС к уплате и стоимость импортируемых товаров, освобожденных от НДС.

Разделы 2 и 3 заполняются только при наличии операций с подакцизными товарами.

Титульный лист

В титульном листе декларации заполняются все графы и строки, за исключением раздела для налогового органа:

- ИНН и КПП (для организации);

- номер корректировки (в первичной декларации проставляется значение «0», в корректирующей – порядковый номер корректировки, например «1—»);

- налоговый период. Указывается код в соответствии с порядковым номером месяца: 01 – если подается декларация за январь; 02 – если подается декларация за февраль и т.д.);

- отчетный год;

- код налогового органа;

- название налогоплательщика;

- форма реорганизации (если есть).

Далее проставляются контактные данные и количество страниц с приложениями.

Руководитель или представитель подписывает декларацию, подтверждая достоверность.

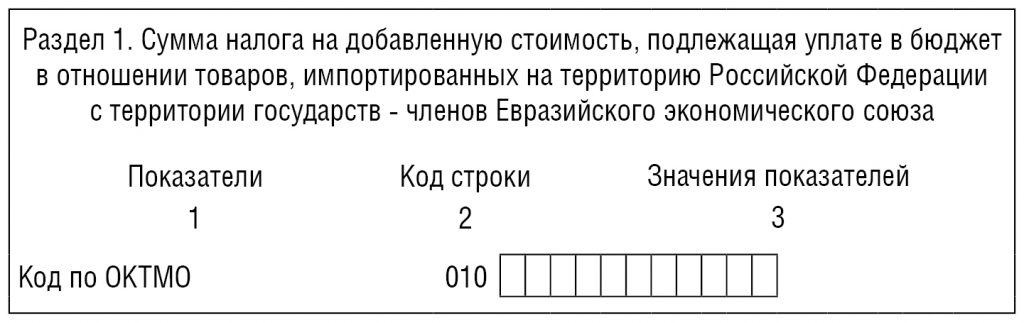

Раздел 1

В разделе 1 декларации по косвенным налогам при импорте товаров в Россию из стран ЕАЭС нужно отразить данные о НДС по товарам, ввозимым на территорию РФ.

Раздел 1 следует заполнять даже в случае, если товар не облагается НДС.

В этом разделе указываются суммы НДС, подлежащие уплате в бюджет.

Налог распределяется по разным видам товаров.

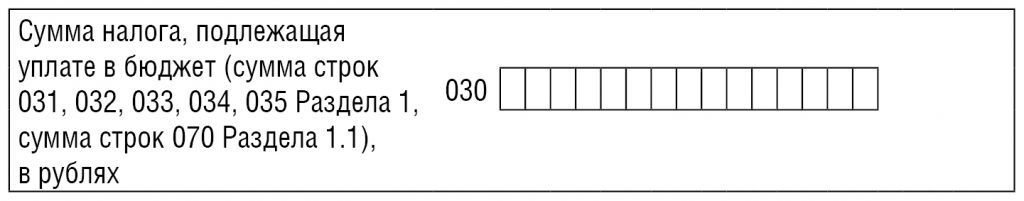

Для общей суммы налога используется строка 030.

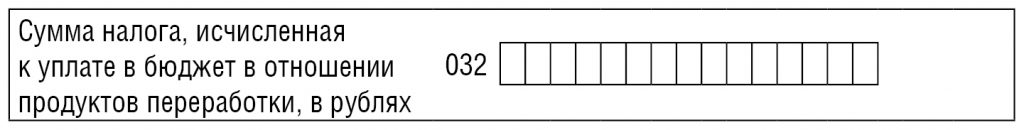

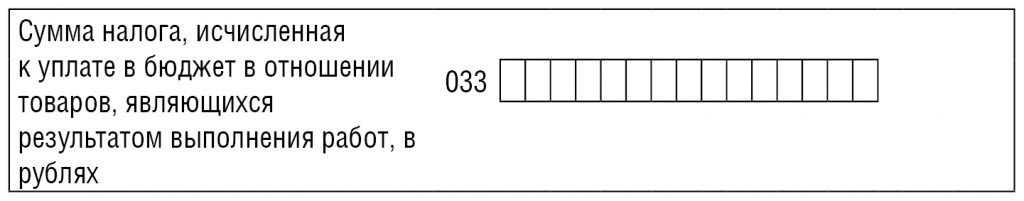

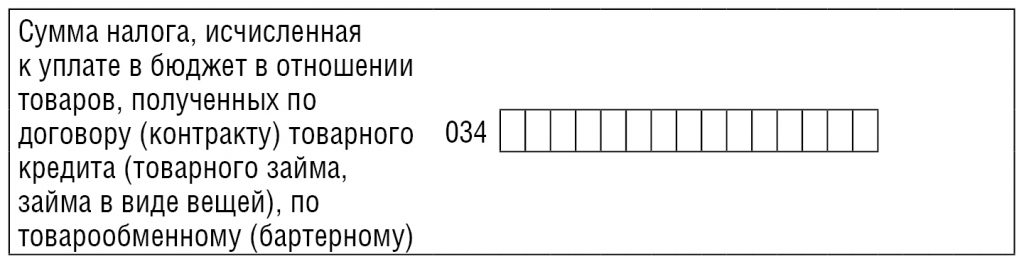

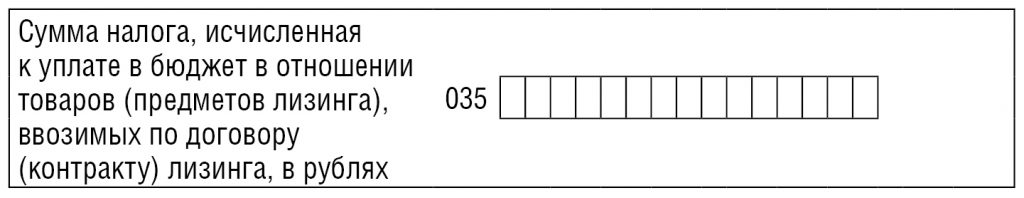

Строки 031–035 и строка 070 в разделе 1.1 служат для детализации строки 030.

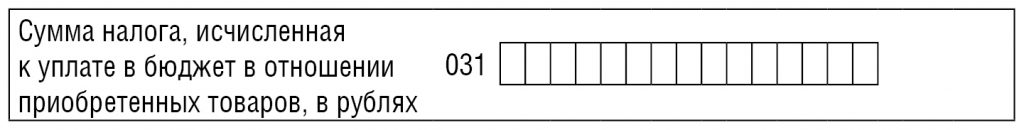

Так, строка 032 отражает налог на товары, произведённые из давальческого сырья, строка 033 – на товары, полученные в результате выполнения работ, строка 034 – на товары по договорам займа или бартера, а строка 031 – налог на другие товары. В строке 035 указывается НДС с лизинговых платежей.

Код муниципального образования указывается в соответствии с ОК 033-2013 «Общероссийский классификатор территорий муниципальных образований» (утвержден Приказом Росстандарта от 14.06.2013 № 159-ст).

К примеру, код по ОКТМО в г. Екатеринбурге 65 701 000.

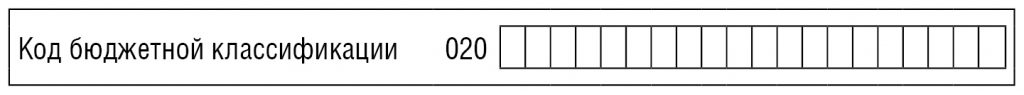

КБК по НДС на товары, ввозимые на территорию Российской Федерации «182 1 04 01000 01 1000 110».

По строке 030 отражается сумма налога, подлежащая уплате в бюджет в отношении импортированных товаров.

Строка 030 равна сумме показателей строк 031, 032, 033, 034, 035.

Если налогоплательщик – резидент СЭЗ, то по строке 030 к указанным показателям он добавляет показатель строки 070 разд. 1.1 Декларации по косвенным налогам.

Для целей уплаты НДС налоговая база определяется на дату принятия на учет импортированных товаров на основе стоимости приобретенных товаров.

Стоимость приобретенных товаров – это цена сделки, подлежащая уплате поставщику за товары согласно условиям договора (контракта).

Предположим, что договорная стоимость импортированного товара составляет 1 000 000 рублей. В этом случае, если товар подлежит обложению по стандартной ставке НДС 20%, то сумма налога к уплате составит 200 000 рублей (1 000 000 × 20%).

По строке 032 отражается сумма НДС, которую нужно уплатить в бюджет в отношении продуктов переработки давальческого сырья.

Предположим, российская организация (заказчик) передала налогоплательщику государства — члену ЕАЭС сырье для переработки. В момент возврата переработанного давальческого сырья заказчик должен исчислить в бюджет НДС. При этом налоговой базой будет стоимость работ, выполненных подрядчиком.

По строке 033 отражается сумма НДС, которую нужно уплатить в бюджет в отношении товаров, являющихся результатом выполнения работ.

Товары, являющиеся результатом выполнения работ, – это продукция, созданная или произведённая в процессе выполнения определённых работ по договору подряда, производства или других видов деятельности, связанных с созданием материальных объектов.

Например, завод производит для заказчика детали или оборудование по его спецификациям. Эти детали – результат выполнения работ, поскольку они изготовлены в рамках договора.

Другой пример. При строительстве зданий или сооружений конечным товаром может быть построенный объект или его части, например, инженерные сети или конструкции.

По строке 034 отражается сумма НДС, которую нужно уплатить в бюджет в отношении товаров, полученных по договору товарного кредита или мены.

Товарный кредит – это форма договора, при которой одна сторона передаёт другой стороне товары, а получатель обязуется вернуть такое же количество товаров того же качества и ассортимента через оговорённый срок. Фактически это аналог денежного кредита, но вместо денег передаются товары.

По договору мены товары или услуги передаются напрямую без использования денег. Каждая сторона предоставляет другой стороне продукцию или услуги, и взамен получает эквивалентный по стоимости товар или услугу.

По строке 035 отражается сумма НДС, которую нужно уплатить в бюджет в отношении товаров, импортируемых по договору лизинга.

База будет соответствовать той части стоимости лизингового объекта, которая должна быть выплачена на эту дату по договору.

Если стоимость указана в иностранной валюте, ее нужно пересчитать в рубли по курсу Банка России на день платежа.

Фактический размер платежа и фактическая дата его уплаты значения не имеют. Важна именно дата платежа, установленная в договоре, и погашаемая этим платежом часть стоимости предмета лизинга, прописанная в договоре[2].

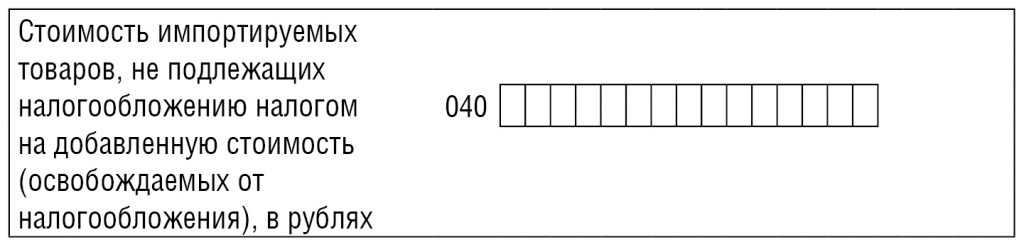

По строке 040 отражается стоимость ввозимых товаров, не подлежащих налогообложению НДС (освобождаемых от НДС) по ст. 150 Налогового кодекса РФ.

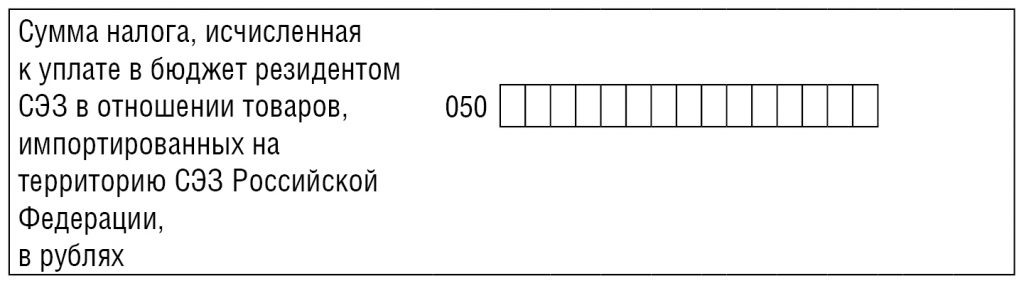

Строку 050 заполняют резиденты СЭЗ в части НДС, который они исчислили в отношении товаров, ввезенных на территорию СЭЗ.

Раздел 1.1

Раздел 1.1 декларации по косвенным налогам при импорте товаров в Россию из стран ЕАЭС создан специально для резидентов свободных экономических зон, которые импортируют товары из стран ЕАЭС на территорию СЭЗ.

Свободная экономическая зона (СЭЗ) – это территория, на которой действуют особые экономические условия для ведения бизнеса, включая льготы по налогам, таможенным пошлинам, упрощенные административные процедуры и другие преференции.

Основная цель создания СЭЗ – стимулировать инвестиции, развивать промышленность, технологии и улучшать экономическую привлекательность региона.

На сегодня в России существует несколько типов СЭЗ:

– промышленно-производственные;

– технико-внедренческие;

– портовые;

– туристско-рекреационные.

Общее количество СЭЗ в России – более 40 зон.

На территории Свердловской области расположена СЭЗ «Титановая долина». Она представляет собой промышленно-производственная комплекс, специализирующийся на авиастроении, металлургии и машиностроении.

Раздел 2

Акцизы, отражаются по категориям подакцизных товаров:

- алкогольная продукция (крепленые вина, игристые вина, сидр, пуаре, пиво и пр.);

- табачная продукция (табак кальянный, сигары, папиросы и пр.);

- автомобили легковые и мотоциклы (по мощности двигателя);

- нефтепродукты (дизельное топливо, бензин и пр.).

Кроме того, в этом разделе указывается код страны, из которой был импортирован каждый вид товара:

- Республика Беларусь – 112;

- Республика Казахстан – 398;

- Республика Армения – 051;

- Кыргызская Республика – 417.

Раздел 3

Раздел 3 декларации по косвенным налогам при импорте товаров в Россию из стран ЕАЭС содержит сведения о подакцизных товарах категории спирт этиловый из всех видов сырья, в т. ч. денатурированный этиловый спирт, спирт-сырец, дистилляты винный, кальвадосный, висковый виноградный, плодовый, коньячный.

Срок подачи декларации по косвенным налогам

Если организация является резидентом СЭЗ и ввозит товары на её территорию, то декларацию также следует подать до 20 числа месяца, следующего за истечением 180 дней с момента их учета.

[1] Государства — члены ЕАЭС: Армения, Беларусь, Казахстан, Крыгызская республика и Россия.

[2] П. 15 Приложения № 18 к Договору о Евразийском экономическом союзе.

Все права на материалы защищены, многие статьи на нашем

сайте находятся в закрытом доступе.

Предлагаем зарегистрироваться или авторизоваться, чтобы продолжить чтение.

Ваша подписка закончилась {{this.$store.state.user.subscribe_end}}.

Продлите подписку чтобы получить доступ к журналу.

Изменения в законодательстве происходят каждый день!

Не попадите под штрафы и налоговые проверки!

Ваша подписка закончилась {{this.$store.state.user.subscribe_end}}.

Продлите подписку чтобы получить доступ к журналу.

Изменения в законодательстве происходят каждый день!

Не попадите под штрафы и налоговые проверки!

Для добавления комментариев необходимо авторизоваться.