Новая форма учета платежей в бюджетную систему РФ

ФНС РФ дополнительно разъяснила отдельные положения, касаемые новой формы учета платежей в бюджетную систему РФ – единого налогового счета.

Напомним, с 1 января 2023 года вступили в силу изменения, внесенные в Налоговый кодекс РФ Федеральным законом от 14.07.2022 № 263-ФЗ, согласно которым институт единого налогового платежа распространяется на всех плательщиков с внедрением сальдированного порядка учета их обязательств перед бюджетной системой.

Теперь все платежи, администрируемые налоговыми органами, отражаются на отдельном казначейском счете, открытом в Управлении Федерального казначейства по Тульской области.

Вне зависимости от места постановки на учет налогоплательщика или места нахождения объекта налогообложения.

При этом вопросы налогообложения и расчетов с бюджетом остаются в ведении налоговых органов по месту учета налогоплательщика.

Все платежи по налогам можно перечислить единым платежным поручением в виде единого налогового платежа. Указанные платежи аккумулируются на едином налоговом счете плательщика.

В № 49 «АБ-Экспресс» (публикация «Как перейти на новый порядок уплаты налогов с 2023 года») перечислены реквизиты для уплаты единого налогового платежа.

Для распределения единого налогового платежа по платежам с авансовой системой расчетов, по которым декларация приходит позже, чем срок уплаты налога, вводится новая форма документа – уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, взносов (утверждено приказом ФНС РФ от 02.11.2022 № ЕД-7-8-/1047@) (далее – уведомление об исчисленных суммах).

Форма уведомления размещена в разделе «Сервисы» «Формы документов» «Учет и отчетность в ФНС».

Уведомление об исчисленных суммах подается юридическими лицами и индивидуальными предпринимателями по НДФЛ, страховым взносам, имущественным налогам юридических лиц и упрощенной системе налогообложения.

Уведомление об исчисленных суммах предоставляется не позднее 25 числа месяца, в котором установлен срок уплаты соответствующих налогов, авансовых платежей по налогам, сборов, страховых взносов.

Уведомление об исчисленных суммах содержит всего пять реквизитов (КПП, КБК, ОКТМО, отчетный период и сумма).

По усмотрению плательщика уведомление об исчисленных суммах может быть представлено как одним документом по всем обязанностям, так и отдельно по каждому.

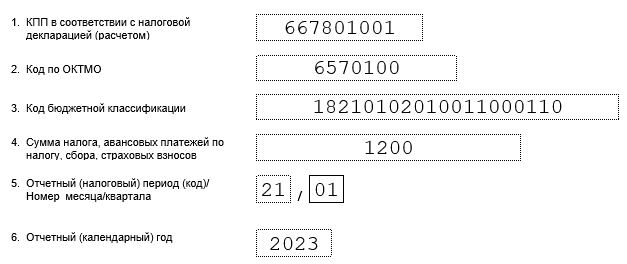

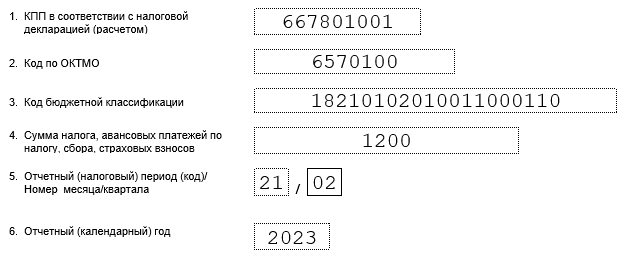

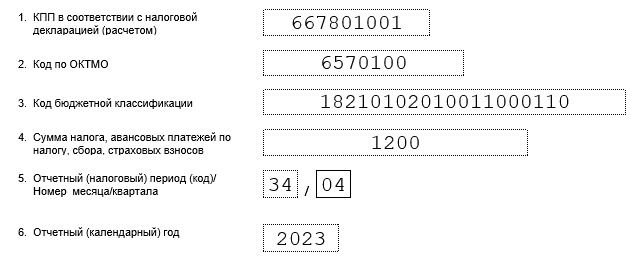

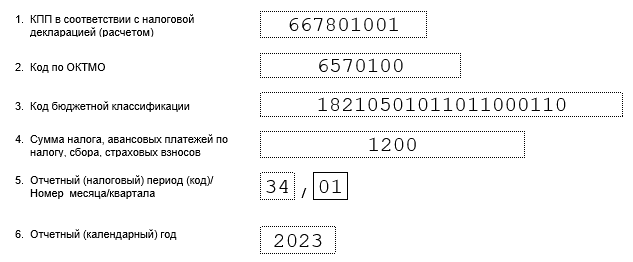

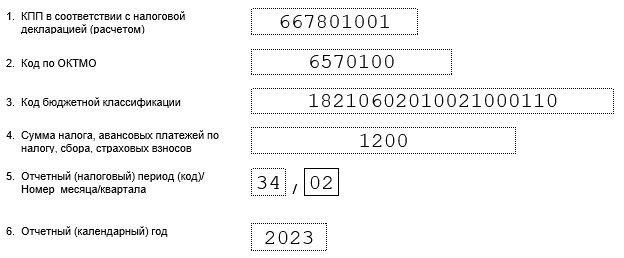

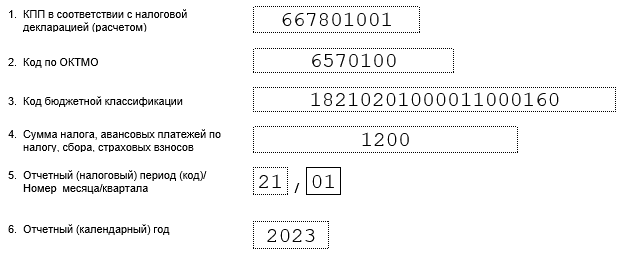

ФНС РФ привела примеры заполнения уведомлений об исчисленных суммах.

НДФЛ за период с 01.01.2023 по 22.01.2023

НДФЛ за период с 23.01.2023 по 22.02.2023

НДФЛ за период с 23.12.2023 по 31.12.2023

УСН за 1 квартал 2023 года (объект «доходы»)

Имущество организаций за полугодие 2023 года

Страховые взносы за январь 2023 года

Если плательщик ошибся в реквизитах при представлении уведомления об исчисленных суммах, то следует направить в налоговый орган новое уведомление об исчисленных суммах с верными реквизитами только в отношении обязанности, по которой произошла ошибка.

К примеру, если необходимо изменить сумму, то необходимо:

– создать новое уведомление об исчисленных суммах, в нем повторить данные ошибочного уведомления (КПП, КБК, ОКТМО, период) и вписать верную сумму.

Корректировка произойдет автоматически при поступлении уведомления об исчисленных суммах в налоговый орган.

Если ошибка в КПП, КБК, ОКТМО или в периоде, то в новом уведомлении об исчисленных суммах следует заполнить блок с прежними ошибочными данными, указав при этом сумму платежа «0» и блок с правильными данными.

При написании публикации использовались материалы с официального сайта ФНС РФ.

Все права на материалы защищены, многие статьи на нашем

сайте находятся в закрытом доступе.

Предлагаем зарегистрироваться или авторизоваться, чтобы продолжить чтение.

Ваша подписка закончилась {{this.$store.state.user.subscribe_end}}.

Продлите подписку чтобы получить доступ к журналу.

Изменения в законодательстве происходят каждый день!

Не попадите под штрафы и налоговые проверки!

Ваша подписка закончилась {{this.$store.state.user.subscribe_end}}.

Продлите подписку чтобы получить доступ к журналу.

Изменения в законодательстве происходят каждый день!

Не попадите под штрафы и налоговые проверки!