Заполнение декларации по налогу на прибыль организаций в связи с переносом срока уплаты авансового платежа

(Письмо ФНС РФ от 25.03.2022 № СД-4-3/3626@)

В комментируемом письме ФНС РФ рассмотрела вопрос о порядке заполнения налоговой декларации по налогу на прибыль организаций за 1 квартал 2022 года в связи с продлением срока уплаты ежемесячного авансового платежа по налогу на прибыль организаций за 1 квартал.

ФНС РФ напомнила, что постановлением Правительства РФ от 25.03.2022 № 470 продлен на один месяц установленный НК РФ срок уплаты ежемесячного авансового платежа по налогу на прибыль организаций, подлежащего уплате в срок не позднее 28 марта 2022 года.

Таким образом, ежемесячный авансовый платеж по сроку 28 марта 2022 года должен быть уплачен не позднее 28 апреля 2022 года.

Продление срока уплаты ежемесячного авансового платежа не влечет изменения порядка заполнения налоговой декларации по налогу на прибыль организаций (утвержденного приказом ФНС РФ от 23.09.2019 № ММВ-7-3/475@) при составлении декларации за 1 квартал 2022 года.

Соответственно, для расчета суммы авансового платежа «к доплате» или «к уменьшению» по итогам первого квартала (строки 270, 271, 280, 281 Листа 02 декларации) при определении показателей по строкам 210, 220, 230 учитывается сумма ежемесячных авансовых платежей первого квартала (включая ежемесячный авансовый платеж, по которому перенесен срок уплаты).

При этом необходимо иметь в виду, что если разница между суммой авансового платежа, исчисленного за первый квартал (строка 180 Листа 02 декларации), и суммами начисленных и уплаченных ежемесячных авансовых платежей по срокам не позднее 28 января и не позднее 28 февраля 2022 года (2/3 части от показателей строк 320, 330 Листа 02 декларации за 9 месяцев 2021 года) отрицательна или равна нулю, то уплата ежемесячного авансового платежа, по которому перенесен срок уплаты, не осуществляется.

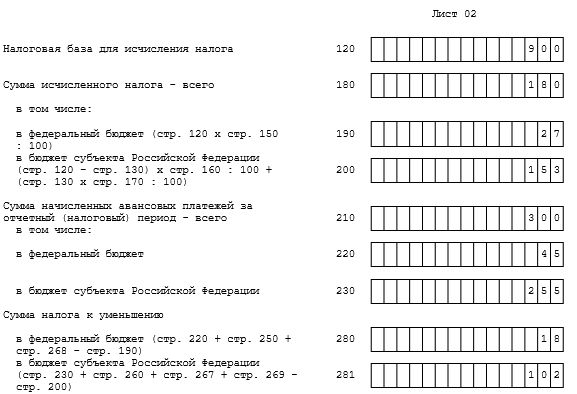

Пример 1. Ежемесячный авансовый платеж к уплате по срокам 28 января, 28 февраля и 28 марта (с учетом переноса срока на 28 апреля) 2022 года – 100 рублей.

Прибыль компании по итогам первого квартала составила 900 рублей.

Исчислен авансовый платеж в целом по итогам первого квартала 900 × 20% = 180 рублей.

С учетом начисленных ранее ежемесячных авансовых платежей (100 × 3 = 300 рублей) определено «к уменьшению» 120 рублей (180 – 300), следовательно, налогоплательщик вправе не уплачивать ежемесячный авансовый платеж 100 руб. по сроку не позднее 28 апреля, сокращая тем самым сумму переплаты по налогу на прибыль.

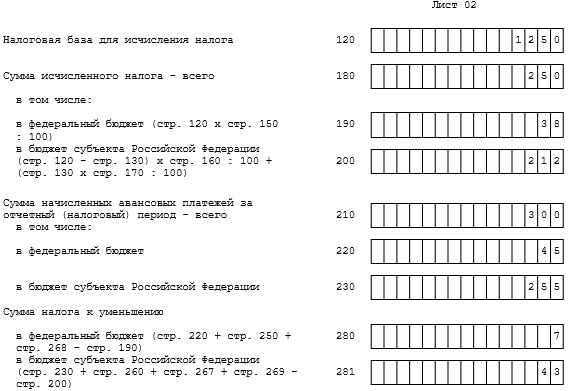

Пример 2. Ежемесячный авансовый платеж к уплате по срокам 28 января, 28 февраля и 28 апреля (с учетом переноса срока) 2022 года – 100 рублей.

Прибыль компании по итогам первого квартала составила 1250 рублей.

Исчислен авансовый платеж в целом по итогам первого квартала 1250 × 20% = 250 рублей.

С учетом начисленных ранее ежемесячных авансовых платежей (100 × 3 = 300 руб.) «к уменьшению» в срок не позднее 28 апреля подлежит 50 рублей (250 – 300).

Учитывая, что на срок «не позднее 28 апреля» приходятся два платежа: «к уплате» 100 рублей перенесенного ежемесячного авансового платежа и «к уменьшению» по итогам первого квартала 50 рублей, налогоплательщик вправе уплатить только 50 рублей (100 – 50).

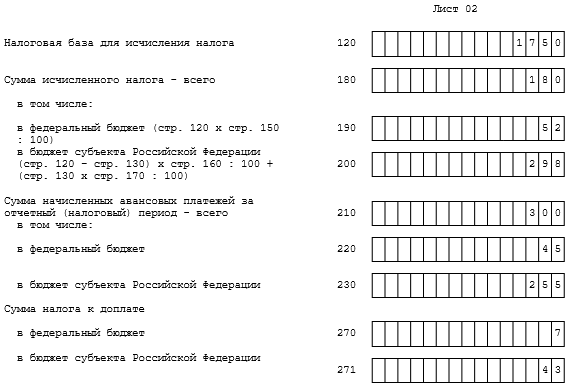

Пример 3. Ежемесячный авансовый платеж к уплате по срокам 28 января, 28 февраля и 28 апреля (с учетом переноса срока) 2022 года – 100 рублей.

Прибыль компании по итогам первого квартала составила 1750 рублей.

Исчислен авансовый платеж в целом по итогам первого квартала 1750 × 20% = 350 рублей.

С учетом начисленных ранее ежемесячных авансовых платежей (100 × 3 = 300 руб.) «к доплате» по сроку не позднее 28 апреля подлежат 50 рублей (350 – 300).

Учитывая, что на срок «не позднее 28 апреля» приходятся два платежа: «к уплате» 100 рублей перенесенного ежемесячного авансового платежа и «к уплате» по итогам первого квартала 50 руб., налогоплательщик должен уплатить 150 рублей (100 + 50).

Все права на материалы защищены, многие статьи на нашем

сайте находятся в закрытом доступе.

Предлагаем зарегистрироваться или авторизоваться, чтобы продолжить чтение.

Ваша подписка закончилась {{this.$store.state.user.subscribe_end}}.

Продлите подписку чтобы получить доступ к журналу.

Изменения в законодательстве происходят каждый день!

Не попадите под штрафы и налоговые проверки!

Ваша подписка закончилась {{this.$store.state.user.subscribe_end}}.

Продлите подписку чтобы получить доступ к журналу.

Изменения в законодательстве происходят каждый день!

Не попадите под штрафы и налоговые проверки!